香烟怎么批发进来

有问题请联系

更新时间:

香烟怎么批发进来《今日汇总》

香烟怎么批发进来2025已更新(2025已更新)

香烟怎么批发进来《今日汇总》2025已更新(今日/推荐)

香烟怎么批发进来

香烟怎么批发进来

7天24小时人工电话为您服务、香烟怎么批发进来服务团队在调度中心的统筹调配下,泊寓智能锁线下专业全国及各地区售后人员服务团队等专属服务,整个报修流程规范有序,后期同步跟踪查询公开透明。

所有售后团队均经过专业培训、持证上岗,所用产品配件均为原厂直供,

香烟怎么批发进来

泊香烟怎么批发进来全国服务区域:

香烟怎么批发进来受理中心

上海市(浦东新区、徐汇区、黄浦区、杨浦区、虹口区、闵行区、长宁区、普陀区、宝山区、静安区、闸北区、卢湾区、松江区、嘉定区、南汇区、金山区、青浦区、奉贤区)

北京市(东城区、西城区、崇文区、宣武区、朝阳区、丰台区、石景山区、海淀区、门头沟区、房山区、通州区、顺义区、昌平区、大兴区)

成都市(锦江区,青羊区,金牛区,武侯区,成华区,龙泉驿区,青白江区,新都区,温江区,双流区,郫都区,金堂县,大邑县,蒲江县,新津县,都江堰市,彭州市,邛崃市,崇州市)

长沙市(芙蓉区,天心区,岳麓区,开福区,雨花区,望城区,长沙县,宁乡市,浏阳市)

北京、上海、天津、重庆、南京、武汉、长沙、合肥、成都、南宁、杭州、广州、郑州、太原、济南、海口、哈尔滨、昆明、西安、福州、南宁、长春、沈阳、兰州、贵阳、湖州、南昌、深圳、东莞、珠海、常州、宁波、温州、绍兴、南通、苏州、张家港、徐州、宿迁、盐城、淮安、淮南、南通、泰州、昆山、扬州、无锡、北海、镇江、铜陵、滁州、芜湖、青岛、绵阳、咸阳、银川、嘉兴、佛山、宜昌、襄阳、株洲、柳州、安庆、黄石、怀化、岳阳、咸宁、石家庄、桂林、连云港、廊坊、大连、大庆、呼和浩特、乌鲁木齐、鞍山、齐齐哈尔、荆州、烟台、洛阳、柳州、

【天风能源】区域市场专题:川渝能源市场,及对动力煤格局影响

核心观点

1. 研究动力煤,为什么要关注川渝区域市场?

研究动力煤市场,川渝消费地市场和新疆产地市场的联动性越来越重要。一方面需求端,中西部接收产业转移,有望拉动川渝能源需求持续增长。另一方面供应端,疆煤成为全国动力煤供给主要增量,也是未来动力煤定价的新边际。主流消费地市场(比如川渝、甘肃、宁夏等)的定价边际也在一定程度上要参考疆煤的送到成本。

2. 四川供需平衡展望

2023年和2024年上半年,随着疫后需求恢复和产业发展带来的用能增长,四川煤炭调入量再度增加,分别同比+12%和+3%。

2024-2026年,四川能源需求年增长有望超过1500万吨标煤/年。供应端,2024-2026年四川新增能源供应1686亿千瓦时,折合2073万吨标煤,平均691万吨标煤/年。仍小于需求增幅的1500万吨标煤/年。即每年仍将增加800万吨标煤(折合5500大卡约1000万吨动力煤)以上的能源供应缺口,至少部分需要增加调入煤炭来满足。

3. 对煤价安全边际的启示

由于川渝地区从新疆调入煤炭量仍将持续增加。我们测算,疆煤在成都平衡点无利润所对映射的港口价格平衡点720-770元/吨,可以视作中长期港口煤炭价格区间下限。

风险提示:需求不及预期的风险;运费大幅下降的风险;晋陕蒙超预期增产的风险;进口煤超预期的风险。

1. 研究动力煤,为什么要关注川渝区域市场?

研究动力煤市场,川渝消费地市场和新疆产地市场的联动性越来越重要。

一方面需求端,2024年9月25日,《中共中央国务院关于实施就业优先战略促进高质量充分就业的意见》称,引导资金、技术、劳动密集型产业从东部向中西部、从中心城市向腹地有序转移。中西部接收产业转移,有望拉动川渝能源需求持续增长。

另一方面供应端,疆煤成为全国动力煤供给主要增量,也是未来动力煤定价的新边际。主流消费地市场(比如川渝、甘肃、宁夏等)的定价边际也在一定程度上要参考疆煤的送到成本。

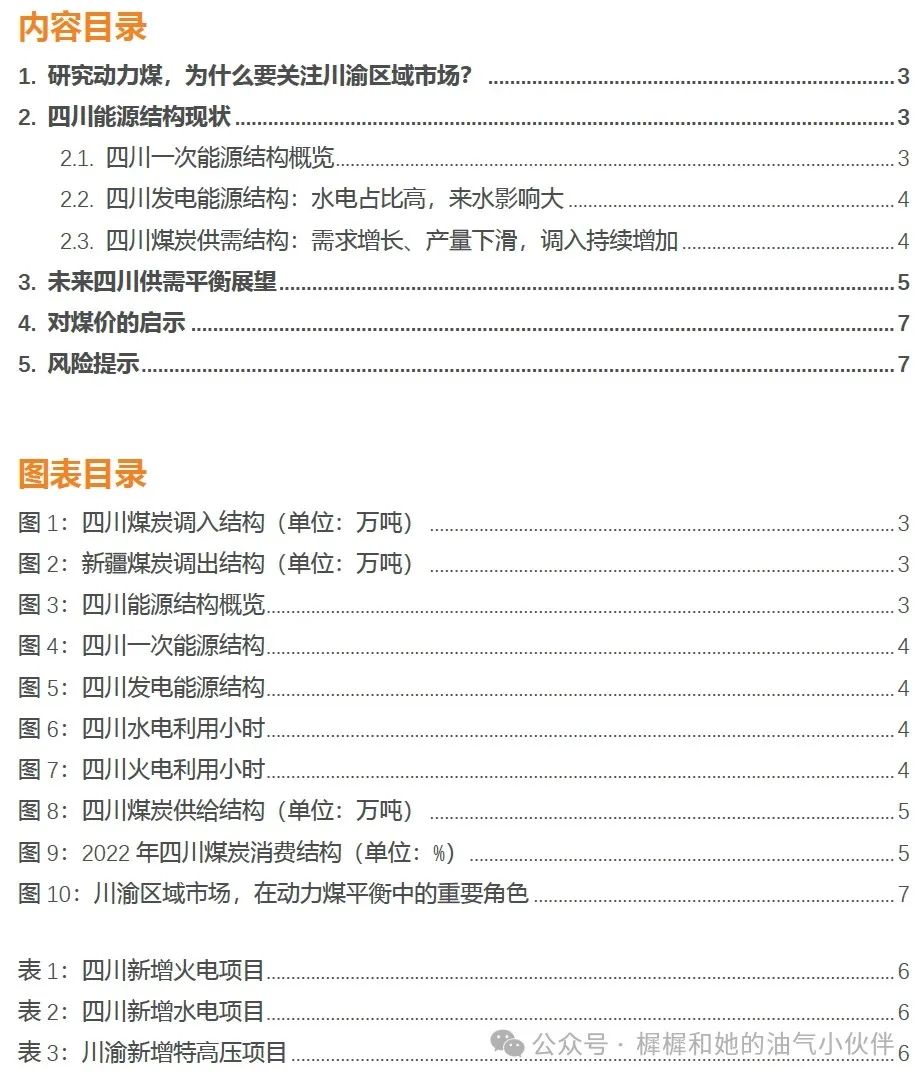

2023~2024年,四川煤炭调入增加,其中从新疆和甘肃两省调入量持续增加,2022年674万吨、2023年842万吨,2024上半年439万吨,从甘肃新疆调入比例从14%提升到16%。

2. 四川能源结构现状

2.1. 四川一次能源结构概览

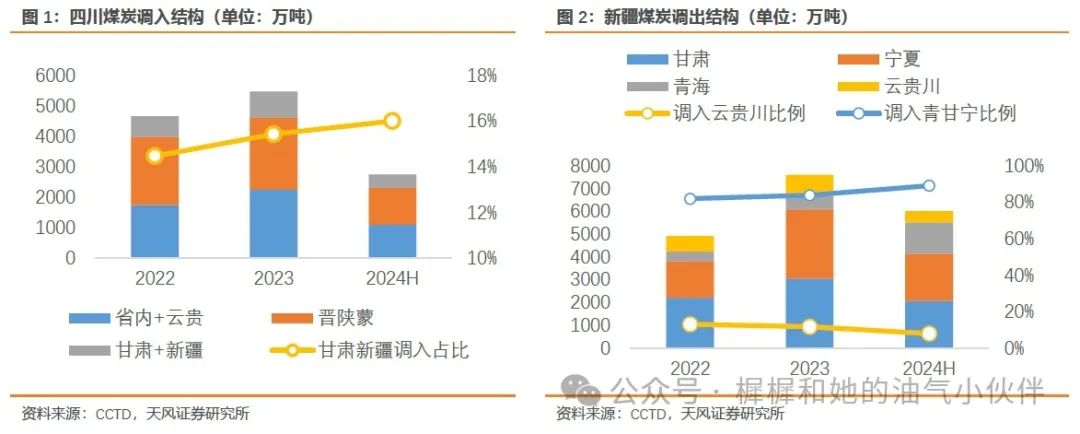

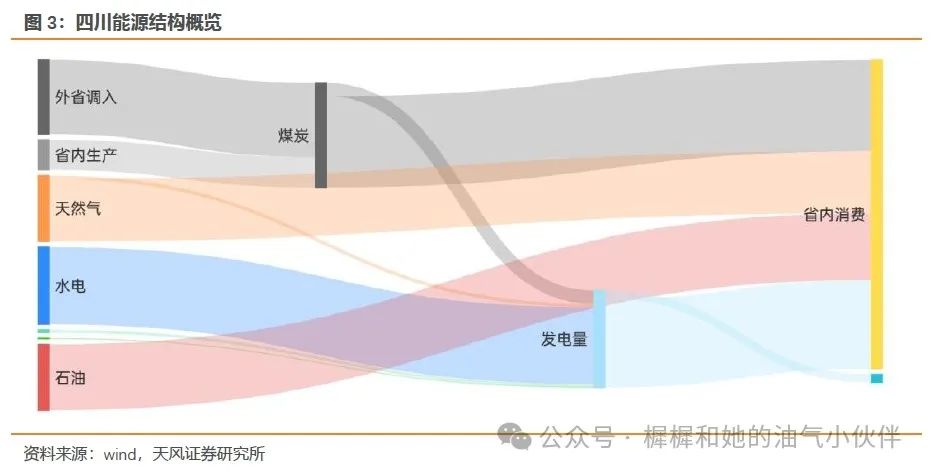

2022年四川一次能源消费结构,煤炭占比34%、石油21%、天然气21%、一次电力23%。

相比全国一次能源消费结构,四川对煤炭依赖度更低,主要因为四川有比较发达的水电,以及丰富的天然气资源。

2.2. 四川发电能源结构:水电占比高,来水影响大

2023年底,四川省发电装机容量12947万千瓦,其中水电9759万千瓦,火电1845万千瓦,风电770万千瓦,太阳能发电574万千瓦。

2023年,四川省发电量4713亿千瓦时,其中水电发电量3583亿千瓦时,火电发电量917亿千瓦时,风电发电量167亿千瓦时,太阳能发电量44亿千瓦时。

2023年,四川省全社会用电量3711亿千瓦时,同比+7.7%。

水电出力季节性带来调峰需求,呈现出火电供给不足的特征。这也是2022-2024年四川屡次出现电荒的主要原因。具体而言两个方面原因:一是火电装机和发电量不足;二是电网负荷问题。

具体看,2022-2023年连续来水偏枯,四川水电利用小时两年分别下降7.9%和5.2%;火电需求旺盛,火电利用小时两年分别+9.4%和13.8%。2024年1-9月份,四川省水电利用小时3199小时,同比+7.8%。来水的改善使得对火电需求减少,1-9月份四川火电利用小时3719小时,同比-1.7%。

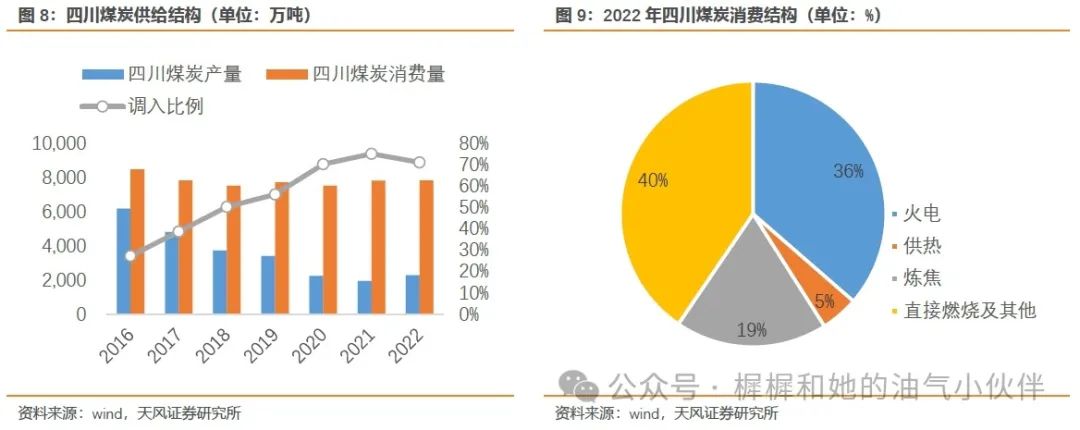

2.3. 四川煤炭供需结构:需求增长、产量下滑,调入持续增加

四川的煤炭需求体现出两方面特征:1)相比全国的煤炭消费结构而言,四川的煤炭消费领域中,发电占比不高,而用于工业领域直接燃烧的比例较高。因而,四川煤炭长期需求趋势跟随其工业发展而增长。2)四川的发电由水电主导,丰水还是枯水,会导致不同年份发电用煤需求波动。

2016年以来,四川煤炭消费保持平稳,而产量连年下降,而导致煤炭调入量持续增加。

2022年,受疫情影响消费,叠加当年产量略有反弹,四川煤炭调入量短暂下降。

2023年和2024年上半年,随着疫后需求恢复和产业发展带来的用能增长,四川煤炭调入量再度增加,分别同比+12%和+3%。

3. 未来四川供需平衡展望

测算逻辑:按照未来三年四川能源需求增长预期,减去非煤电(包括省内水电、气电风电、太阳能、特高压送入)供应增量,得到用能缺口。用能缺口将部分由煤炭填补。

2024-2026年,四川能源需求增长:按照历史均值6%的增速,每年预计增加能源需求约折合1500万吨标煤。2024年9月25日,《中共中央国务院关于实施就业优先战略促进高质量充分就业的意见》称,引导资金、技术、劳动密集型产业从东部向中西部、从中心城市向腹地有序转移。考虑未来产业转移因素,未来三年四川能源需求增速或高于上述1500万吨标煤/年的水平。

2024-2026年,四川能源供给增量:

1)火电方面:根据我们统计,2024~2026年主要火电项目预计投产12个。其中10个为气电,新增天然气需求约58亿方,折约765万吨标煤;2个为煤电,新增耗煤约221万吨标煤。

2)水电方面,根据我们统计,2024-2026年,四川水电装机增量约926.6万千瓦时,预计新增发电量370亿千瓦时,折合455万吨标煤。

3)风光方面,考虑项目建设进度和消纳能力的不确定性,我们简单引用《四川省“十四五”电力发展规划》, “十四五”期间新增并网风电 600 万千瓦以上,并网太阳能发电1000万千瓦以上。则风电、光伏的发电量分别有望增加80亿千瓦时、73亿千瓦时,分别折合99、90万吨标煤。

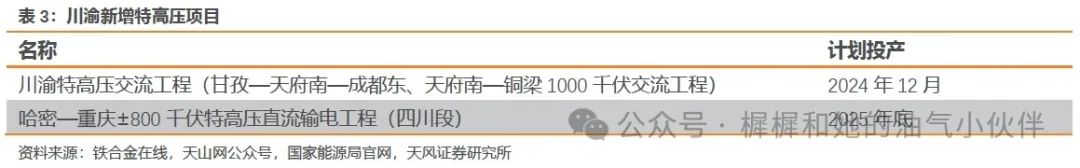

4)特高压方面,新建项目有两个:一是川渝特高压(甘孜阿坝-天府南成都东-重庆),投产后川电送渝能力将提高至1000万千瓦;哈重特高压计划2025年建成投产,每年可向重庆输送电量超360亿千瓦时。假设哈重特高压投产后,增加了重庆能源供应,可以使四川向重庆调出电减少360亿千瓦时。

4. 对煤价的启示

综上,2024-2026年四川新增能源供应1686亿千瓦时,折合2073万吨标煤,平均691万吨标煤/年。仍小于需求增幅的1500万吨标煤/年。即每年仍将增加800万吨标煤(折合5500大卡约1000万吨动力煤)以上的能源供应缺口,至少部分需要增加调入煤炭来满足。

注:以上测算是偏高估新增供给的。比如,没有考虑部分新增电源电是在2026年投产,不能贡献全年;对风电光伏新增供应的估计可能偏高;对哈重特高压的估算,假设其全部用来减少四川向重庆的送出。因此,800万吨的能源供给缺口应该是低估的。

由于川渝地区从新疆调入煤炭量仍将持续增加。我们测算,疆煤在成都平衡点无利润所对映射的港口价格平衡点720-770元/吨,可以视作中长期港口煤炭价格区间下限。

5. 风险提示

1)需求不及预期的风险;

2)运费大幅下降的风险;

3)晋陕蒙超预期增产的风险;进口煤超预期的风险。

相关报告

团队介绍

分析师声明

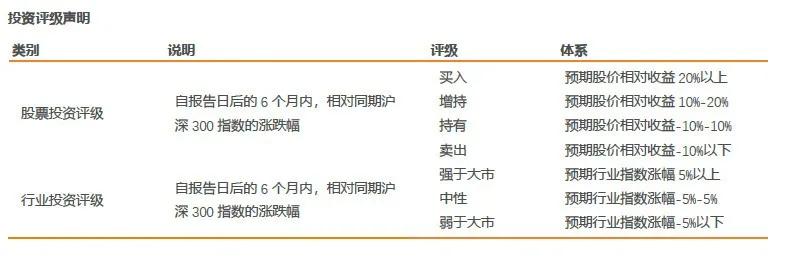

本报告署名分析师在此声明:我们具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,本报告所表述的所有观点均准确地反映了我们对标的证券和发行人的个人看法。我们所得报酬的任何部分不曾与,不与,也将不会与本报告中的具体投资建议或观点有直接或间接联系。

一般声明

除非另有规定,本报告中的所有材料版权均属天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)及其附属机构(以下统称“天风证券”)。未经天风证券事先书面授权,不得以任何方式修改、发送或者复制本报告及其所包含的材料、内容。所有本报告中使用的商标、服务标识及标记均为天风证券的商标、服务标识及标记。

本报告是机密的,仅供我们的客户使用,天风证券不因收件人收到本报告而视其为天风证券的客户。本报告中的信息均来源于我们认为可靠的已公开资料,但天风证券对这些信息的准确性及完整性不作任何保证。本报告中的信息、意见等均仅供客户参考,不构成所述证券买卖的出价或征价邀请或要约。该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。客户应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专家的意见。对依据或者使用本报告所造成的一切后果,天风证券及/或其关联人员均不承担任何法律责任。

本报告所载的意见、评估及预测仅为本报告出具日的观点和判断。该等意见、评估及预测无需通知即可随时更改。过往的表现亦不应作为日后表现的预示和担保。在不同时期,天风证券可能会发出与本报告所载意见、评估及预测不一致的研究报告。

天风证券的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。天风证券没有将此意见及建议向报告所有接收者进行更新的义务。天风证券的资产管理部门、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

特别声明

在法律许可的情况下,天风证券可能会持有本报告中提及公司所发行的证券并进行交易,也可能为这些公司提供或争取提供投资银行、财务顾问和金融产品等各种金融服务。因此,投资者应当考虑到天风证券及/或其相关人员可能存在影响本报告观点客观性的潜在利益冲突,投资者请勿将本报告视为投资或其他决定的唯一参考依据。

证券研究报告:【天风能源】专题:川渝能源市场,及对动力煤格局影响

对外发布时间:2024.11.28

报告发布机构 天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 张樨樨 SAC 执业证书编号:S1110517120003

联系人 纪有容